Q1财报发布,阿里云、腾讯云、百度云谁更欢喜谁更愁?

HelloKitty • 2023-05-24 15:42

2344

本文由 甲子光年 撰写/授权提供,转载请注明原出处。

文章来源于:甲子光年

作者:武静

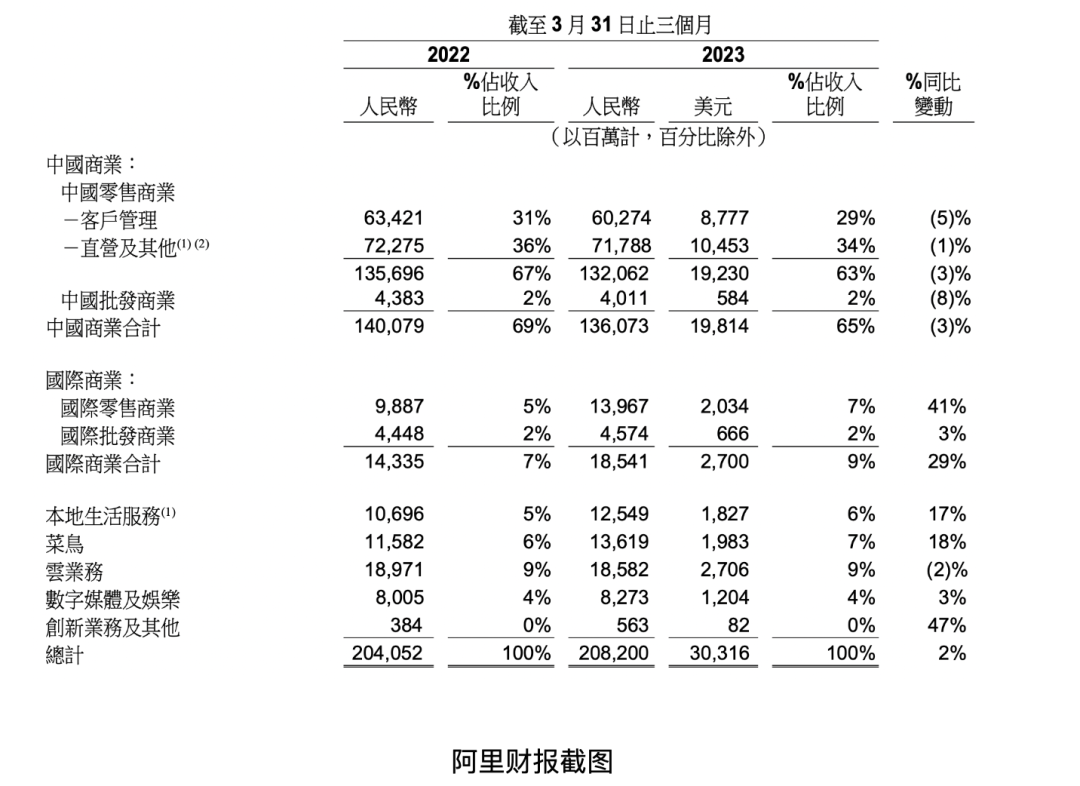

过去一周,腾讯、百度、阿里相继公布了 2023 第一季度财报。财报数据显示,阿里巴巴第四财季(截止 2023 年 3 月 31 日)营收 2082 亿元人民币,同比增长 2%;第一季度,腾讯实现营收 1499.9 亿元,同比增长 11%,百度实现营收 311 亿元,同比增长 10%。

与之相应的,三家公司 2023 年第一季度云业务数据也正式公开。数据显示,本财季,在抵消跨分部交易的影响后,阿里云业务分部的收入为人民币 185.82 亿元,占总业务的比例为 9%,同比下降 2%;腾讯云所属的金融科技及企业服务业务 Q1 收入 487 亿元,同比增长 14%,企业服务业务营收同比增速转正;百度智能云在本季度实现了盈利(non-GAAP),收入同比增长 8% 至 42 亿元。

这些数据背后与云市场行业的变化息息相关。2022 年,阿里云虽然一直稳坐在国内公有云第一的行业座位上,但被后来者华为云和中国电信天翼云步步紧逼。而在 IDC 发布的《中国公有云服务市场(2022 下半年)跟踪》报告中,不管是 IaaS 市场还是 IaaS+PaaS 市场,此前一直排名第二的腾讯云也首次跌出前三,排名前五的分别是:阿里云、华为云、中国电信天翼云、腾讯云和 AWS。

各家的差距正在一步步收窄,行业竞争趋于白热化,想方设法的增长成为了所有云厂商当下的头号命题。近期,阿里云、腾讯云、移动云也纷纷宣布大降价,价格战愈演愈烈。其中,阿里云进行了史上最大规模降价,核心产品价格全线下调15%至50%,存储产品最高降幅达 50%;腾讯云产品价格降幅最高将达 40%;移动云部分产品线最高降幅高达60%。

当红的大模型技术也给云厂商提供了新的产品“武器”来参与到这场竞争中,阿里、腾讯、百度纷纷释放出要用大模型技术把所有产品重做一遍的信号来吸引新的客户。一直打着智能云旗号的百度作为后来者也在迅猛发力,乘势追击。

从 IDC 年发布的《2022H1 中国 AI 云服务市场研究报告》来看,百度智能云市场份额占比 28.1%,在这个细分领域已经连续四年位列第一。

挑战和机会并存,此次,根据 2023 年 Q1 财报中披露,「甲子光年」梳理了阿里云、腾讯云、百度云中最新的业绩变化,试图探究当前行业竞争焦灼的其中一面。

阿里云 Q1 收入下滑 2%,计划未来 12 个月内上市

当下,阿里最重磅的动作,就是分拆重组计划。阿里巴巴集团董事会主席兼 CEO、阿里云智能集团 CEO 张勇对外称,将在未来 12 个月将阿里云智能集团从阿里集团完全分拆并完成上市。同时,阿里云智能集团将引入外部战略投资者。

阿里云的压力很大。Gartner 2022 年全球云计算 IaaS 市场排名,阿里云全球排名第三,在亚太市场排名第一。阿里云在全球 28 个地理区域运营着 86 个可用区,服务全球超过 400 万客户。虽然公司一直在国内公有云市场位列第一,但近年一直受到增速下滑和市场占有率的被挤压的困扰。

2022 年下半年,阿里云在国内公有云市场份额已经出现下滑。IDC 发布的《中国公有云服务市场(2022 下半年)跟踪》报告显示,IaaS 方面,阿里云市场份额从 2021 年下半年的 37.8% 下降到 32.6%;IaaS+PaaS 方面,从 2021 年下半年的 36.7% 下降至 31.9%。

与之相对应的是过去几年阿里云营收增速的逐年走低,财报数据(抵消跨分部交易的影响后)显示,从 2019 财年到 2022 财年四年间,阿里云的营收增速分别是 84%、62%、50%、29%,一路在下降。

最新的第一季度数据显示,本财季,在抵消跨分部交易的影响后,阿里云业务分部的收入为人民币 185.82 亿元,占总业务的比例为 9%,同比下降 2%。

财报中提到了云业务收入下降的两个方面原因:混合云项目受到 1 月份疫情反覆影响导致延迟交付;一个头部客户基于非产品因素,逐渐停止其国际业务对阿里云海外服务的使用。

同时,阿里云也表示云业务构成正在多元化,来自非互联网行业的收入同比增长稳健,增长主要由金融服务、零售、媒体和汽车行业所带动。

乐观的一面是,至少在过去一年,阿里云实现了连续第二年的盈利。财报显示,2023 财年,在抵消跨分部交易的影响后,云业务收入人民币 772.03 亿元,经调整 EBITA(税息折旧及摊销前利润,一种利润衡量指标)人民币 14.22 亿元,同比增长 24%。

为了实现增长这一目标,阿里云的打法正在“改守为攻”,率先采取降价方式直面市场竞争,这也是在全球云计算的市场竞争最常见的一种策略。此前 AWS 在 2016 年就表示,降价是核心策略,自 2006 年上线以来,AWS 在 10 年内降价 52 次,之后微软云和谷歌云也进行了数次降价措施。

产品定价方面,近日阿里云宣布核心产品价格全线下调 15% 至 50%,涉及计算、存储、网络和安全产品。张勇表示,阿里云致力于让算力更普惠,这次大规模降价是希望将技术红利更多回馈给客户和伙伴,持续降低用云成本,扩大云的市场空间。简言之,还是为了提高市场占有率,进一步增长,坐稳第一的位置。

同时公司正在试图借助新推出的大语言模型(LLM)通义千问,提供新的大模型服务。随着通义千问全面融入阿里巴巴生态体系内所有的业务应用程序中,阿里云希望借助大模型,带动各类模型训练和服务所需要的高性能算力的增长,为公司长远发展构建更健康、更可持续的增长动力。

数据显示,目前已经有超过 20 万家企业申请接入通义千问测试。

此外,阿里增长的另一个砝码是扩大伙伴阵营。为此,在 2023 阿里云合作伙伴大会上,阿里云面向合作伙伴发布了推广佣金计划等多项举措。数据显示,过去一年,阿里云与 12000 家伙伴服务了超过 45 万客户,有 300 多家合作伙伴在阿里云上年销售额过千万,超过 900 家伙伴增速超过 100%。过去五年,阿里云伙伴业绩规模从25.8亿增长至192亿,五年增长超 7 倍。

目前看来,降价、发力大模型、扩大伙伴等举措,是阿里云应对市场竞争的三张牌,究竟效用几何,还要静待后续。

腾讯云公有云市场份额首次跌出前三

相比阿里云还能稳坐第一的行业宝座情况来看,已经被华为云赶超的腾讯云面临的局面更紧张。在去年《腾讯云成长的烦恼》的文章中,「甲子光年」分析了腾讯云的困境和焦虑。

2014 年开始,腾讯云就成为了国内仅次于阿里云的第二大云服务商,其在 2017 年的市场份额已经达到 10.3%,当年华为云的市场份额占比甚至都没有超过 1%。如今,根据 IDC 发布的中国公有云服务市场 2022 下半年数据,在 IaaS 和 IaaS+PaaS 市场,腾讯云已经跌落到第四。不仅被华为赶超,也被中国电信天翼云赶超。

最新财报显示,第一季度,腾讯云所属的金融科技及企业服务业务收入 487 亿元,同比增长 14%。财报中只透露了企业服务业务营收同比增速转正,背后,除了涉及部分云服务销售额增加外,还与视频号直播带货交易相关的技术服务费首次创收有关。自从 2020 年,腾讯不再单独公布腾讯云的收入之后,具体腾讯云的收入和增长情况属于未知,在此之前,腾讯云 2018 年、2019 年的收入分别为 91 亿元、170 亿元。

值得的注意的是,腾讯在财报中提到,企业服务收入同比增速转正,毛利率显著提升。其中还提到,在智慧交通解决方案方面,腾讯正利用其在云基础设施、数字地图和三维渲染技术等领域的专业能力,助力大型交通项目的数字化升级。

此次毛利率的提升,也与腾讯在 2021 年之后转变了云业务的重点方向有关。2021 年,腾讯在财报中释放了云业务战略重点的变化:IaaS 及 PaaS 的发展重点从纯收入转向追求利润;SaaS 被选为云业务的新发展方向,商业化成功是核心目标,节奏是优先扩大规模而非追求收入。腾讯公司现任执行董事、总裁刘炽平去年提到:为了改善盈利能力,标准化程度高的 PaaS、SaaS 业务是接下来腾讯云重点发力的方向。

在 2022 年底,马化腾就公开说:“不要被人家奚落两句,说云业务是不是被华为给超过了,你才老三了(你就忍不住),无所谓!我们不着急,千万不要上当”。他谈到,要全力支持放弃集成商角色,转而做自研产品被集成的战略。

2022 腾讯全球数字生态大会上,腾讯云与智慧产业事业群 CEO 汤道生曾提出,腾讯云将从集成方转向被集成方——“宁要 150 斤的强壮,也不要 200 斤的虚胖。”

他觉得,这是此前腾讯走的弯路:“过去几年,腾讯在一些总集项目中,发生过因为第三方产品项目付验收出了问题,导致项目延期、成本大大超出预算的情况,乃至回款超期甚至(成为)坏账。下游的供应商因此承担巨大现金流压力,这些风险一层层转下去,潜在后果不堪设想。”

目前,腾讯云在销售过程中,正提高自研产品的销售占比,减少分包项目,以此提高销售的毛利。

但这种“瘦身”的选择还需要时间来跑通。目前,面对行业竞争的日益白热化,腾讯云也不得不入局价格战之中。

上周,腾讯云宣布对多款核心云产品降价,降价政策将在 6 月 1 日正式生效。

据了解,腾讯云此次降价的产品包括三大类:云网络,数据库,云安全。其中腾讯云将针对部分区域云服务器实例特惠时长进一步加大折扣力度,价格降幅为 40%。

腾讯在电话会议中提到,随着时间的推移,服务器和带宽等的投入成本普遍下降,云厂商都在使投入成本的下降惠及客户。腾讯将继续加大在云服务市场的竞争优势。“价格是其中一个方面,但不是唯一的方面。”在腾讯看来,腾讯云降价仅影响收入的一小部分。其中,降价的都是 IaaS 产品,最近几周在行业中广泛宣布的降价都适用于长期预付合同,这些主要是针对于中小型企业,而不是大型企业。

腾讯也在电话会议中谈到,公司在人工智能基础模型方面的进展良好,未来大公司都会有一个基础模型,并面对 B 端和 C 端用户推出。同时,许多创业公司将创造更多行业的垂类模型,并带来新的 APP,腾讯各产品团队目前亦在着手设计一些有趣的产品。

由此可见,面对焦灼的云市场竞争,腾讯走的求利润的稳步路线。“我们是一家结构上更具成本意识、效率更高的公司,这应该有助于提高利润率。”腾讯称。

百度智能云 Q1 首次盈利,“大模型”增长尚未显现

相比阿里云和腾讯云的压力,后来者的百度智能云业务的基数小,增长后劲也足,其正在借助智能的技术迅猛增长。数据显示,智能云是百度 2022 年增速最快的业务,2022 年前三季度,智能云同比增长 23%,远超同期云厂商 10% 的增速水平。

最新财报显示,百度智能云在 2023 年 Q1 实现了盈利(non-GAAP),收入同比增长 8% 至 42 亿元。这也是百度智能云八年来的首次盈利。百度称,从 2022 年第二季度开始,百度智能云专注于可持续增长,提高经营健康度。与此同时,百度智能云持续为关键客户构建标准化、规模化的人工智能解决方案,推动了智能云利润的增长。公司透露,3 月,百度智能云销售线索同比增长超过 400%。

“智能”是百度云的招牌,2019 年开始,百度智能云明确其差异化的打法是: AI +云;2020 年,百度宣布云智一体战略;2022 年,百度智能云发布了全新战略“云智一体,深入产业”及“云智一体 3.0”架构,包含从最底层的昆仑芯片到深度学习框架飞桨,再到上层基于大模型的各种 AI 算法。

公司也一直在 AI 云服务市场这个细分领域占据头部位置。IDC 年初发布的《2022H1 中国 AI 云服务市场研究报告》显示,2022年中国AI公有云服务市场规模达 74.6 亿元人民币,占AI软件整体市场的 16.5%,较 2021 年呈上升趋势。其中,百度智能云市场份额占比 28.1%,连续四年第一。

IDC 报告显示,2022 年中国 AI 公有云服务市场规模将达 74.6 亿元人民币,从增速来看,对话式 AI、NLP 是 AI 公有云市场增长最快的两大子领域。AI 公有云市场包含人脸人体识别、图像视频、自然语言处理、智能语音、对话式 AI、机器学习平台等。其中,百度在图像视频领域和人脸人体领域的细分市场占有率位列第一。

当下火热的大模型将会进一步拉动 AI 公有云市场的增长,百度智能云也有机会借此进一步乘势追击,进一步收窄与头部云厂商的差距。今年 3 月,百度发布了大语言模型文心一言,之后,还面向企业开发者推出了文心千帆大模型平台。「甲子光年」在《百度步谷歌后尘:文心一言发布,股价最高跌去近 10%》一文中详细报道了其中细节。

李彦宏已经在很多公开场合表示了借助大模型颠覆云计算现有格局的野心:“大模型是 Game Changer,它会彻底改变云计算的游戏规则。过去,云计算主要卖算力,看速度、看存储,今天,云计算公司主流商业模式从 IaaS 变为 MaaS(模型即服务)。”

他提到,百度是全球为数不多、在“芯片-框架-模型-应用”四层进行全栈布局的人工智能公司,从高端芯片昆仑芯,到飞桨深度学习框架,再到文心预训练大模型,到搜索、智能云、自动驾驶、小度等应用,各个层面都有领先业界的自研技术。在全球范围内,“在四层架构的每一层都有领先产品的公司几乎没有,这是百度非常独特的优势。后续,芯片、框架、大模型和终端应用场景可以形成高效的反馈闭环,帮助大模型不断调优迭代,从而升级用户体验。”李彦宏说。

目前,文心一言带动的智能云业务的增长尚未体现在财报中,合理预估基于 3 月发布了文心一言(ERNIEbot),以及之后 C 端和 B 端的云服务开放,接下来,大模型会给百度智能云带来进一步的增长。百度披露的最新数据是,已有超过 300 家生态伙伴参与文心一言内测,在 400 多个企业内部场景取得测试成效。

云计算竞争中,后发的百度在快跑向前。

新的大模型技术变数,新的宏观环境变化,格局待定,云计算的新一轮战局正在拉开帷幕。

扫码关注公众号

获取更多技术资讯