运营商做云:赚翻了还是累惨了?

HelloKitty • 2023-09-05 15:59

2388

本文由 智东西 撰写/授权提供,转载请注明原出处。

文章来源于:智东西

作者:李水青

编辑:心缘

要问今年国内云计算业务增长哪家强?

答案无疑是在政企数字化领域大单不断的三大运营商。

智东西 9 月 1 日报道,三大运营商近期轮番上阵拿下亿元级大项目。今年 6 月底,中国移动刚刚中标了 1.06 亿元的绥化市数字政府建设项目;7 月底,中国联通牵头的联合体又中标了 2.8 亿元的深圳市体育中心智慧工程大单;8 月初,中国电信、中国移动、中国联通等组成的联合体又中标了 5.15 亿元的山西智慧能源项目;8 月底,中国电信控股的子公司又中标了 5.05 亿元的雄安新区政务云服务项目……

一边大单继续滚动更新,一边最新财报印证了其上半年羡煞众人的成绩。

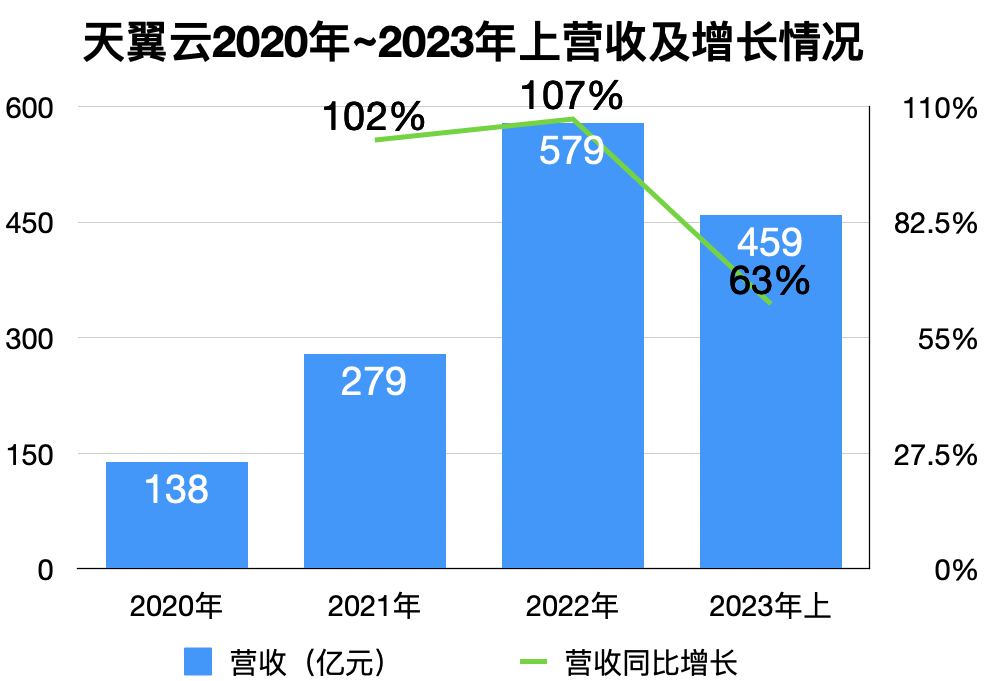

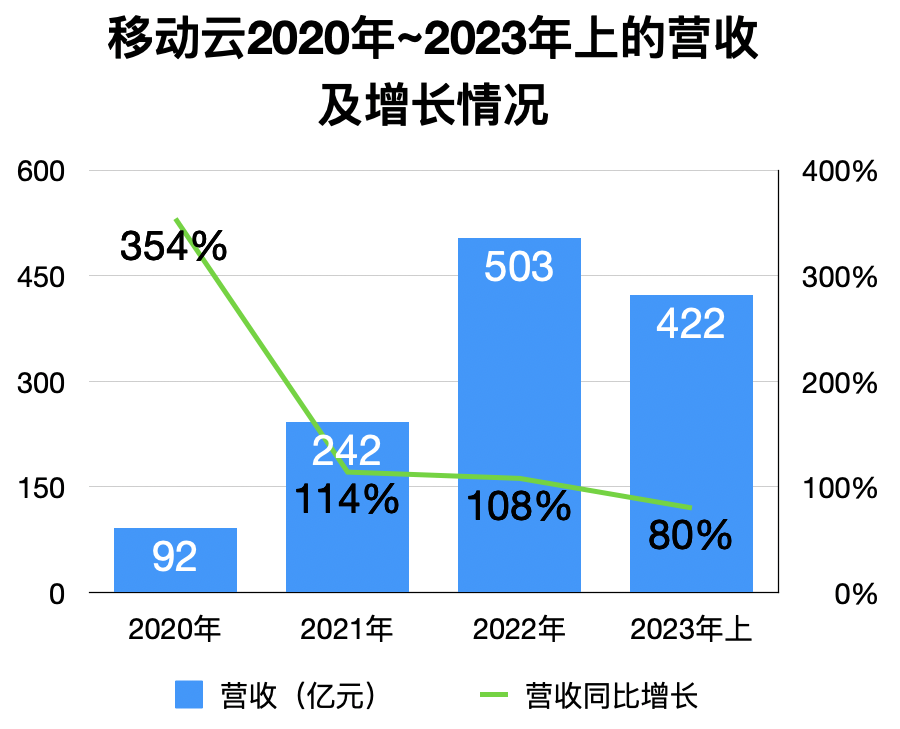

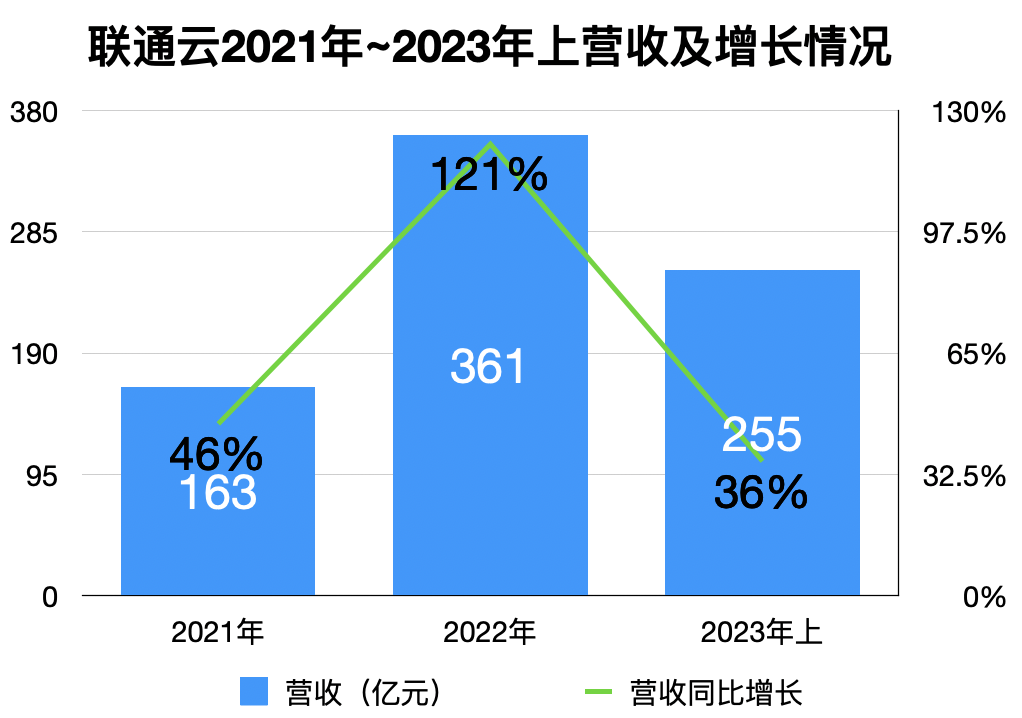

2023 年上半年,天翼云、移动云、联通云营收分别达 459 亿元、422 亿元、255 亿元,同比增长 63%、80%、36%。由于政企业务的回款大量在下半年,预计 2023 年三大运营商云业务的增速将更高于上半年,天翼云高管预计其2023年目标收入将超过千亿元。

从市场格局来看,三大运营商已经在互联网云大厂主导的中国云计算市场里撕开一道口子。(《云巨头面临最强宿敌:收入翻番、横扫大单、强势踢馆》)

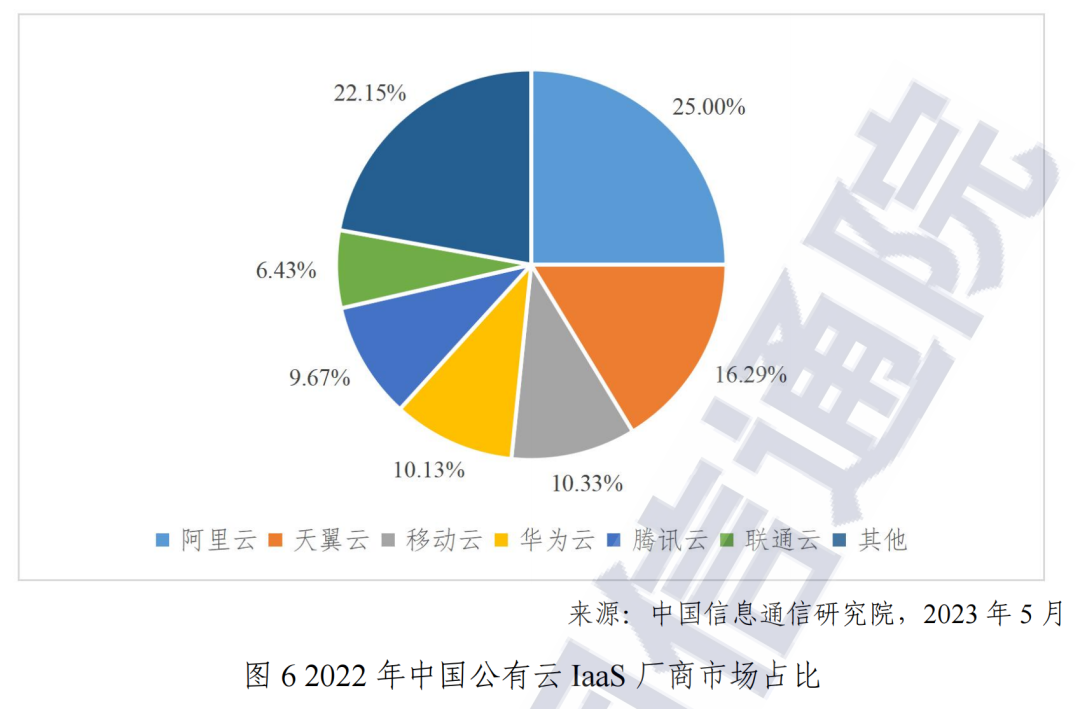

根据中国信通院 2023 云计算报告,阿里云、天翼云、移动云、华为云、腾讯云、联通云在 2022 年占据中国公有云 IaaS 市场份额前六。这是首次天翼云和移动云两家运营商同时在这一报告的同类统计中进入前三名,意味着整个云计算产业的市场格局可能已经被改变。

从信息面上来看,三大运营商势不可挡,已经在云计算市场呼风唤雨。

然而,“欲戴皇冠,必承其重”,运营商也面临重重鲜为人知的重重挑战。业内人士告诉智东西,云业务营收爆发的背后,运营商们很有可能面临着为互联网云大厂“打工”的尴尬处境,也不得不成为地方缓解财政危机的“血包”,从总部到地方盘根错节的利益关系也使其步伐受困。

透过现象看本质,三大运营商云业务增长的背后逻辑是什么?究竟是谁在用运营商的云?运营商云业务的实际赚钱能力如何?

本文对此进行了深入探讨。

狂飙的运营商云:IaaS规模爆发“下沉”政企业务立功

当下,生成式 AI 及大模型无疑成为云计算领域的最大变量,但这并不是三大运营商云业务的最主要收入增长动力。从大量的一线市场数据和产业人士访问中我们得知,三大运营商在云计算领域收入大涨,主要靠的是 IaaS(基础设施即服务)服务和政企市场。

1、从一线到“下沉”市场,运营商政企市场爆发

多位产业人士告诉智东西,运营商云业务实现大幅增长,主要得益于其在政企数字化市场完成了从一线市场到三四线城市的快速“下沉”拓展,带来新增量。

很多产业人士知道,近年来三大运营商在大安防、ICT、软件平台、IDC(数据中心)等领域拿下了众多总包大单。比如中国移动 2023 年上政企市场收入达到 1044 亿元人民币,同比增长 14.6%;政企客户数达到 2430 万家,净增 110 万家。这些项目为运营商云业务的发展提供了肥沃土壤。

照惯例这些项目中的云服务包会分给互联网云大厂,但随着运营商的自有云发展起来,后者“近水楼台先得月”。实际上,运营商很多云业务并不是靠天翼云等子公司直接出面竞标拿下,而是通过这些五花八门的政企数字化项目取得。比如,开篇列举的大单就主要涉及的是政府、建筑、能源等政企领域。

根据行业垂直媒体“数说 123”统计的 2023 年上运营商拿下的千万元级别政企大单,这些大单覆盖了政务、公检法司、医疗、应急、教育、金融、物流、能源、住建等多个领域。这些订单的中标者既可能是天翼云这样的云计算子公司,也可能是直属的集成商,也可能是江苏移动信息系统集成公司这样的省级集成商。

▲大运营商旗下省分系统集成公司千万元以上大单明细(图源:数说123)

集成商子公司对三大运营商的云业务来说太重要了,从头部一线市场到地方级下沉市场都有体现。

从往年的数据来看,运营商大多通过主体公司及旗下的中电信数字(电信)、中移系统集成(移动)、联通数字科技(联通)等集成公司拿大单。而在 2023 年,越来越多的地方运营商子公司冲出重围,尤其是江苏移动信息系统集成公司(移动)、中电鸿信(电信)、浙江公众信息产业(电信)等江浙一带的地方集成商金额最大,而东北、中部及西部地区的项目单量也在猛增。

这意味着,运营商在全国各地成功“下沉”,用一张细密的渠道网络网络的全国二三四线城市的政企数字化长尾市场。

头部市场仍是运营商云的主体,而海量的长尾市场汇聚起来体量巨大,为其带来新的市场增量,这是运营商云爆发的背后逻辑。

2、靠 IaaS 铺规模,加大智能算力供给,投资 PaaS 布局未来

尽管运营商云在加速 PaaS(平台即服务)、SaaS(软件即服务)能力的搭建,但其主要的收入来源还是 IaaS。

三大运营商的 IaaS 建设遍布全国,这些布局为包括 AI 大模型在内的大量上层 PaaS、SaaS 提供了基座。根据 2023 年上的财报,中国电信对外 IDC 机架达 53.4 万架,智能算力更是同比增长 62% 至 4.7EFLOPS,通用算力达 3.7EFLOPS;中国对外可用 IDC 机架达到 47.8 万架,净增 1.1 万架,算力规模达到 9.4EFLOPS;中国联通的机架也超 38 万台,联通云池覆盖 200 多个城市。

正如知名行研机构 Gartner 研究副总裁 Sid Nag 所说:“云已经从一项革命性的技术上升为一项革命性的业务。由于买家不断地往云中添加更多应用并对当前的应用进行现代化升级,IaaS 已成为推动 SaaS 和 PaaS 增长的驱动力。”

值得一提的是,今年天翼云在中国信通院报告中的公有云 PaaS 层面也排名提前,赶超百度智能云,仅次于阿里云、华为云、腾讯云,位居第四,这是首次出现。

从天翼云在 PaaS 领域的投资力度,可见其野心不小。天翼云近年来构建了场景算法超 5500 个的星河 AI 算法平台底座,推出百亿级参数的星河通用视觉大模型 2.0,发布生成式语义大模型 TeleChat 等。根据财报,2023 年上半年天翼云研发费用为人民币 41.4 亿元,较去年同期增长 27.2%,据称:“主要原因是公司坚持以科技创新为引领,围绕云计算、AI、安全、量子、5G 等重点领域。”

虽然 PaaS 领域的收入暂时不大,但加大这一领域的研发能够助运营商云在 IaaS 层面更贴合客户业务需求。

纵观当下的全国数字化进程,“东数西算”工程加快推进,各地数据要素市场加快建立完善。作为“国家云”,运营商无疑成为国家算力工程中的“链长”。

而经过三年“云改数转”,运营商已经通过深扎政企市场、做大IaaS规模、大举投资新技术,拿出了扮演“链长”角色的实力,跑出三年极速增长的“大卖”趋势。

▲天翼云近三年来的营收及增长情况

▲移动云近三年来的营收及增长情况

▲联通云近三年来的营收及增长情况

不过,尚不清楚运营商的营收统计中核心云业务占比如何。作为“总包商”角色,天翼云等很可能将集成项目中涉及的 ICT、安防摄像机、软件平台等收入都列入营收;而为了在 IPO 中提高估值,业内人士称运营商的云业务收入统计很可能采取的是宽松口径。

与此同时,运营商云在国外市场的发展仍有局限。知名行研机构 Gartner 的报道显示,2022 年全球 IaaS 公有云服务市场突破 1000 亿美元,前四名分别是亚马逊、微软、阿里巴巴、谷歌和华为,占据了 80% 以上的市场份额,侧面印证了运营商与阿里云等互联网云大厂的体量仍有不小差距。

▲2021~2022年全球公有云IaaS市场份额(图源:Gartner)

云业务爆发背运营商困在“包工头”角色里

运营商云业务的营收增长毋庸置疑,但其也面临“包工头”角色危机。

运营商被公认为是最适合做总包商的一大人选,主要由于其国企背景、多年政企市场经验、遍布全国的渠道网等。正因为此,阿里云、腾讯云等云大厂纷纷采取“被集成”策略,放弃与运营商在政企项目中正面竞标,退而聚焦核心产品研发推广。

但总包商的角色并不好承担。业内人士告诉智东西,云业务营收爆发的背后,运营商们很有可能面临着为互联网云大厂“打工”的尴尬处境,也不得不成为地方缓解财政危机的“血包”,自身总部和省级分公司的复杂利益纠葛也使其步伐受困。

这些盘根错节关系带来的困扰,是运营商云业务爆发的B面。

1、拿下亿元级大单,运营商恐在“给云大厂打工”

作为总包商,运营商可能会将软件、云、工程实施等各个板块的项目包分出去。运营商集成阿里云、腾讯云等云服务后,这些云厂商赚得钱不减反增。运营商很可能在很多项目中沦为互联网云大厂“打工”。

在今年的云计算产业,阿里云更加赚钱了,百度智能云以及国外的谷歌云也首次扭亏为盈。比如阿里云在执行“被集成”等策略后,在 2023 年第二季度经调整 EBITA 利润增长 106% 至 3.87 亿元,可以说利润率大大增长。运营商云赚钱能力如何?这还要打上一个问号。

以开篇提到了 2.07 亿元深圳市体育中心改造提升工程项目智慧工程为例,其中标方虽是联通数字科技有限公司牵头,但腾讯云计算(北京)有限责任公司也是三大成员之一。腾讯云大概率会承担其中的 AI 智能子平台、物联网子平台、GIS 子平台、大数据分析子平台等高端的数字平台云服务,联通云也可能提供一些力所能及的云服务,而复杂的系统采购、安装、施工、调试、维保等环节则由联通去铺人垫钱。

当然,运营商正在尽力与云大厂建立更加彼此有利的合作。最近中国联通和腾讯联手成立了一家合营公司,双方主要就内容分发网络 (CDN) 和边缘计算业务等业务进行合作;而在不久之前的 7 月 25 日,中国联通提名百度智能云总裁沈抖担任公司董事。可见运营商与互联网云大厂正在建立更紧密的合作,以此实现更加均衡的利益分配。

中国移动、中国电信、中国联通尚未公布云业务的盈利情况,可以猜测这是一笔较难理清的账目。

2、运营商为地方财政提供”血包“,但亟需自我输血能力

全球经济下行环境下的地方财政紧缩,运营商面临的是更大比例的垫资和更滞后的回款。

由于国企背景,运营商是东数西算中推动全国算力调度平台的主力军。业内人士告诉智东西,当下全球经济下行,国内多地财政也受大环境影响面临紧缩,三大运营商成为新基建的一大主力军,为地方财政形成了一个纾解压力的缓冲地带。

运营商投建云网基础设施,又在地方数字化项目中积极竞标,能利用市场资金缓解地方财政压力,同时推动政企数字化转型进程。运营商充当了地方加大数字化投入的“血包”,但这些项目什么时候能给运营商回血仍是时间问题。

铠甲有时候也是软肋。三大运营商遍布全国的集成商子公司在为其开拓市场的同时,利益分配不均的矛盾也在激化,阻碍其自我造血。

运营商的网络层次丰富,覆盖主体公司、集成商子公司、专业领域子公司、省级子公司、地方级子公司等多个层级。当下,集成商子公司、省级子公司正成为拿大单的主力,而地方分公司则需要做好业务支持、项目保障、增加收入等工作,缺乏自身业务发展的抓手,只能沦为小卒。为了获得更多的盈利空间,运营商各层级内部公司之间的竞争也在激化。

巨大臃肿的架构消耗大量的管理成本,压缩运营商的实际到手利润,令其在“输血”地方时难免出现自顾不暇的尴尬时刻。

3、同质化竞争,运营商与地方集成商竞争谨防极端化

三大运营商之间同质化竞争激烈,同时一些地方扶持的集成商也对其造成威胁。

三大运营商经常在很多项目中打得不可开交。比如在 1.06 亿元的黑龙江绥化数字政府项目中,中国移动战胜了中国电信派出的天翼云、中国联通的联通数科黑龙江分公司,后两者在“符合性审查阶段”就因“技术部分实质性内容评审不通过”原因被踢出局。

就在今年 8 月,中国电信被中国移动在一纸投诉免去2亿元大单的中标资格,丢掉江苏南通的“创建全国社会治安防控体系示范城市前端感知点位建设采购项目”订单,可见双方的博弈十分激烈。

运营商面临的对手不仅彼此,还有地方政府扶持的其他集成商企业。比如在近期湖北省6245.05万元的“随州城乡数字经济一体化建设项目“中,参与其中的三大运营商却都没中标,而是湖北省楚天云科技有限公司拔得头筹,这是由国企湖北联投集团与央企中国信科集团联合组建的公司。

在服务同质化竞争背景下,三大运营商不得不在地方政府、工程商、区域子公司等方面多方斡旋,经营好盘根错节的关系,耗费大量人力物力。

结语:云业务爆发背后数字化”链长”道阻且艰

运营商的政企业务底盘足够大,这为其自营的云业务提供了地基。随着云业务的产品体系逐渐完善,运营商在将一些难以承担的云业务分包给阿里云、华为云、腾讯云、百度智能云的同时,也不断推广自有云业务,从而带动业务规模的不断变大。云服务是一个规模生意,运营商全国毛细血管般的渠道网络为其云业务规模扩大提供了有利条件。

与此同时,运营商也面临着来自云大厂、地方、集成商以及自身内部的众多挑战,“盘根错节”的关系需要消耗更多的时间和资金成本。如何兼顾国云的“链长”职能,同时发挥出“第二增长曲线”的商业价值,都为三大运营商提出了更高的管理和运营要求。

扫码关注公众号

获取更多技术资讯