当微软无法靠OpenAI猛拉云业务,Google Cloud“趁虚而入”了

HelloKitty • 2024-11-08 17:27

3620

本文由 硅星人Pro 撰写/授权提供,转载请注明原出处。

文章来源于:硅星人Pro

作者:Yoky

微软和 Google 在同一天发布的最新财报,AI 都作为云增长的重点,但却是截然不同的两种路径。

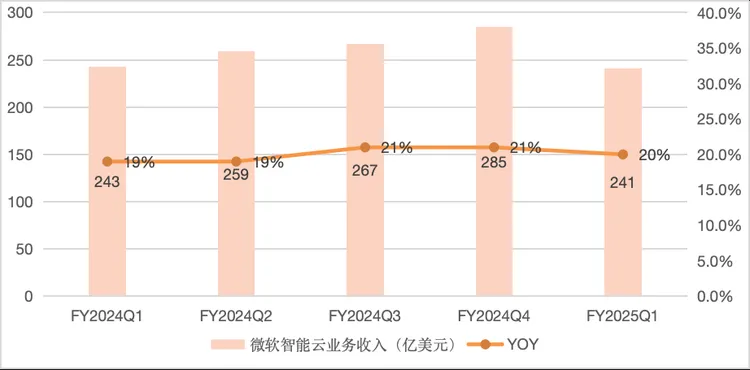

美东时间 10 月 30 日,微软发布 2025 财年 Q1 财报,财报数据显示,智能云业务分部收入为 241 亿美元,略高于市场预期的 240.4 亿美元,相较于去年统计口径调整后的收入数据,同比增长 20%,主要受 Azure 和其他云服务的推动。

相较于 ChatGPT 走红后的那几个季度动辄30%的增长,和在电话会里刻意强调的不停翻番的 Azure OpenAI 用户数,此次微软没能再继续靠着 OpenAI 给它的云业务带来“爆发式增长”。甚至,微软电话会里,对下一季度 Azure 的收入增速给出了最近的首次放缓指引,盘后微软股价直接转跌。

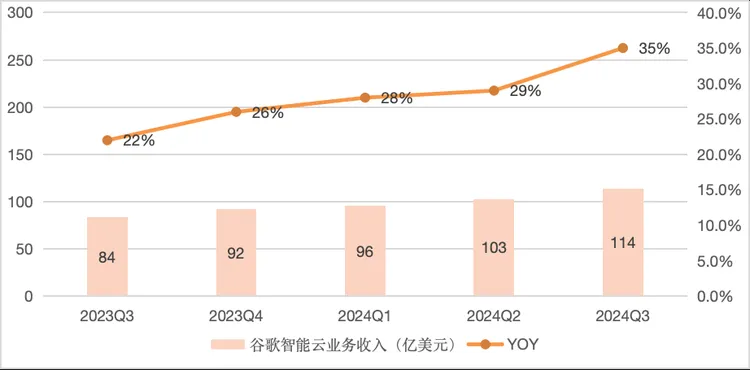

相比之下,Google Cloud 反而表现更为强劲,Alphabet 母公司财报显示,Google Cloud 2024Q3 营收为 113.53 亿美元,与上年同期的 84.11 亿美元相比大幅增长,同比增长 35%。

从 ChatGPT 爆发开始,所有人都在期待,有OpenAI能力作为外挂的 Azure 能一骑绝尘,但事实却是从 2023 年开始,Google Cloud 进入高速增长期,世界排名一举超过阿里云,成为世界第三朵云。

当然,从公有云市场来看,Google Cloud 和 Azure 无论是营收体量或者发展阶段来看,都相差甚远,从营收水平上,微软云业务的整体营收在 250-300 亿美元左右,成为了微软集团贡献第一的业务。但 Google Cloud 在上季度刚刚突破 100 亿美元的营收大关,仅占集团收入的 13%。

但在 AI 变成所有人期待的云计算的下一个增长来源时,不再能靠 OpenAI 猛拉云业务的微软,正在遇到强调提供更开放 AI 服务的 Google Cloud 更严肃的挑战。

微软 Azure: 摆脱对 OpenAI 的依赖

从任何一个角度看,微软都是一家极其具有耐心的公司。在毫无回报的前提下不断押注 OpenAI,大规模投资、铺设智算中心,靠传统业务支撑多年,在云这个领域更是如此。

纵观全世界云厂商的发展路线,技术会突然进步,产品会加速迭代,但云的建设永远“急不得”,要一步一步地走出来。

这也是为什么尽管近几年的财务数据都表现平平,但市场依旧对微软云有所期待。我们整理了过去 5 个季度的智能云业务收入和增速,不受财年 Q3、Q4 季度统一付款与回收合同的影响,整体的收入的总量和增速都十分平缓。

需要注意的是,在 2025 财季,微软更改了云分部的数据统计口径,将“Office 产品及云服务”拆分出了云的部分和本地产品的部分,调整前企业移动+安全(EMS)归属于Azure,现归属于 Microsoft 365 商业产品及云服务,也就是说,将传统和安全业务从 Azure 中拆分了出去,留下本身与 AI 更加相关的业务。

从时间线上看,本次财报是一个重要转折点,财报中显示,Azure 和其他云服务营业收入增长了33%,包括来自人工智能服务贡献的 12% 增长。这是 Azure 首次 AI 服务贡献超过两位数增长,回顾过往数据,FY2024Q4,AI 推动 Azure 收入增长8%,FY24Q3,AI 推动 Azure 收入增长 7%,呈逐渐攀升状态。

也就是说,Azure 增速虽然放缓,但 AI 的贡献在不断提升。这源于过去两年,全面转向 AI 的客户战略开始逐渐奏效。

2024 财年年报中,披露了 Azure 的客户数据,目前,AzureAI 客户超过 60000 个,同比增长 60%;超过 77,000 个客户已采用 GitHubCopilot,同比增长 180%。

一边,微软加紧了与 SAP、Oracle、Dell 等 IT 老牌企业的合作,通过合作伙伴深入传统 2B 业务;另一边加大投资 AI 基础设施,芯片提供商 NVIDIA、AMD 等核心企业密切合作,整合软件、电源、模型和芯片方面资源,为客户提供云中 AI 计算的强大能力。

这样的客户战略导致了微软云整体的毛利率不断下降,虽然财报中并未披露具体下降的百分点,但与合作伙伴合作便意味着利润分成,对中小企业的服务在加大成本的同时,整体客单价呈现了严重的下调趋势;另一方面对 AI 算力层面的大规模投资也增加了成本侧的压力。

在资本支出方面,微软集团 FY2024Q4 资本开支 190 亿美元,同比增长 78%,主要用于 Al 和云相关投入,FY2025Q1 持续增加包括融资租赁获得资产在内,第一财季总资本支出约为 200 亿美元,同比增长 78.6%;其中,与不动产和设备相关的现金支出达到 149.2 亿美元,同比增长 50.7%,高于分析师预期的 145.8 亿美元。微软预计,下一财季公司资本支出将环比增长,突破 200 亿美元。

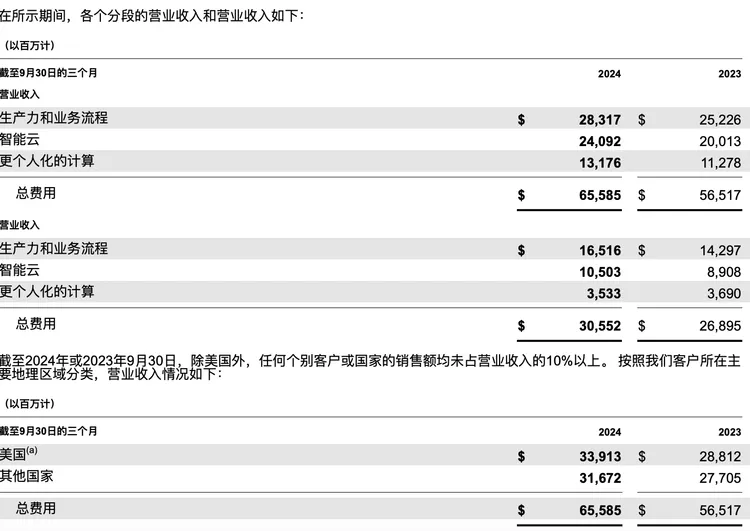

当然,Azure 作为世界第二的云,此前云方面全面布局得到了持续利用,尤其是在底层基础设施层面,在全球范围内布局包括计算、网络、存储、移动和 Web 应用程序服务,Azure 在全球有超过 100 个国家和地区提供服务,拥有超过 80 个可用区域。财报数据也显示,美区业务营业收入历年与其他国家业务呈持平状态。

在财报后电话会中,微软董事长兼 CEO Satya Nadella 对于上述挑战,也给出了明确的回应:“通过帮助客户应用我们的 AI 平台和工具,推动了公司新的增长和运营杠杆,帮助我们拓展机会并赢得新的客户。”

至于这些新的客户里有多少来自于微软对 OpenAI 的“特权”,此次不再被当作重点提及。

在早前因 ChatGPT 走红,而使得大模型刺激了新一波云计算需求的时候,微软提供的 Azure OpenAI 因可以让用户更快速更早的使用到当时最先进的 OpenAI 系列模型,而给微软的云业务带来爆发式增长。在当时的电话会里,你会听到微软的高管主动报告着 Azure OpenAI 的用户变化,一个季度从几千用户增到几万。但这种独享随着 OpenAI 在整个模型竞赛中领先优势放缓,以及微软和 OpenAI 逐渐增加的嫌隙而慢慢变成了微软想要摆脱的“依赖”。

而这次财报后,靠 OpenAI 猛拉微软云业务的阶段看起来也过去了。

Google Cloud: 靠更加开放而获得营收利润双增

相比之下,Google Cloud 的财务表现,与微软的情况几乎完全相反。

回顾过去 5 个季度 Google Cloud 的财务表现,在 2024Q3 连续突破了百亿美元营收大关,并在本季保持住了营收绝对值,同比增速超过预期 5%,达到了 35%,实现 Google Cloud 营业利润率达到 17%。

2023 年,Google Cloud 刚刚迈过盈利大关,年报数据显示谷歌云的运营利润为 1.716 亿美元,而 2022 年的运营亏损为 1.922 亿美元。云厂商从前期投入到规模化降本后盈利,业务模式开始产生正向运营利润是第一大关,从世界范围内看,阿里云也是在 2023 年开始实现首次盈利后开始持续。

也就是说,抛开 AI 带来的利好,Google Cloud 本身也到达了高速增长的阶段。

财报数据显示,谷歌云的收入主要来自两个部分:Google Cloud Platform(GCP)和 Google Workspace。GCP 提供了基础设施、平台服务和其他企业服务,也是 Google 对外提供 AI 能力的统一出口,对标 Azure,GCP 对外提供从计算、存储、数据库、网络到大数据、机器学习、物联网等全方位的云服务,而 Google Workspace 提供了云基础的通信和协作工具。

高速增长从何而来?财报数据显示,来自于两大板块。一是政府、大企业市场;二是通过 PaaS、SaaS 产品使用 AI 能力。

而且,与微软的“OpenAI 依赖”不同的是,在世界前三朵云中,Google Cloud 是唯一一个同时提供自己的 AI 模型和第三方 AI 模型的主要云提供商。甚至在 Google Cloud 内部,第三方的适配和服务有时被当作比适配 Gemini 系列模型更重要的任务来推进。

当前它提供的 AI 产品包括生成性 AI 聊天机器人 Gemini、机器学习 Ops 工具 Vertex AI,以及嵌入 Google Workspace 以帮助用户简化任务的 Duet AI。Gemini 提供了一个功能强大的多模态大型语言模型,其特点是更高的推理技能和成本效益;Vertex AI 提供一套全面的 tools、模型和资源来构建生成性 AI 应用程序;Duet AI 则将 AI 嵌入到 Workspace 和 GCP 等产品中,帮助客户和开发者简化内容创建、代码生成、笔记等任务,以及配套设施、组件、中间件,开发工具等等,一站式进行完成AI部署。

相较于 Azure 通过与 iOpenAI 合作提供 GPT 系列模型,在模型能力上,谷歌通过开源战略和生态部署得到了快速补齐,做到了既提供专有模型也对外提供第三方模型,来获得 AI 初创公司成为新客户。

尽管财报中并未披露 AI 客户的贡献,但谷歌 CEO Sundar Pichai 透露了关键数据:“AI 技术的引入绝对会为云业务带来拐点。当前,AI 解决方案已经成为 Google Cloud 的绝对支柱,超过 70% 的生成式人工智能独角兽企业都适用 Google Cloud 服务。”

在营收利润双增长的同时,Google Cloud 也在积极进行算力布局。财报显示,Alphabet 集团 Q3 资本开支为 131 亿美元,同比增长 62%, 其中约 60% 技术基础设施投资用于服务器包括 TPU 和 GPU,约 40%用于数据中 心和网络设备,公司在 Q3 宣布了超 70 亿美元的数据中心投资,预计 2024Q4 资本开支水平与 Q3 大体一致,2025 年资本开支将会持续增长。

微软 Azure 和谷歌云在云计算和 AI 领域展现出不同的战略重点,从云与 AI 的角度来说,微软更擅长云的部分,而谷歌更擅长 AI,微软更注重于长期的技术投资和市场开拓,而谷歌云则在实现快速增长和盈利的同时,也在积极布局 AI 技术。

但不管是 Google 短期的增长策略还是微软长期的战略布局,在本季后,都将进入新周期。

扫码关注公众号

获取更多技术资讯